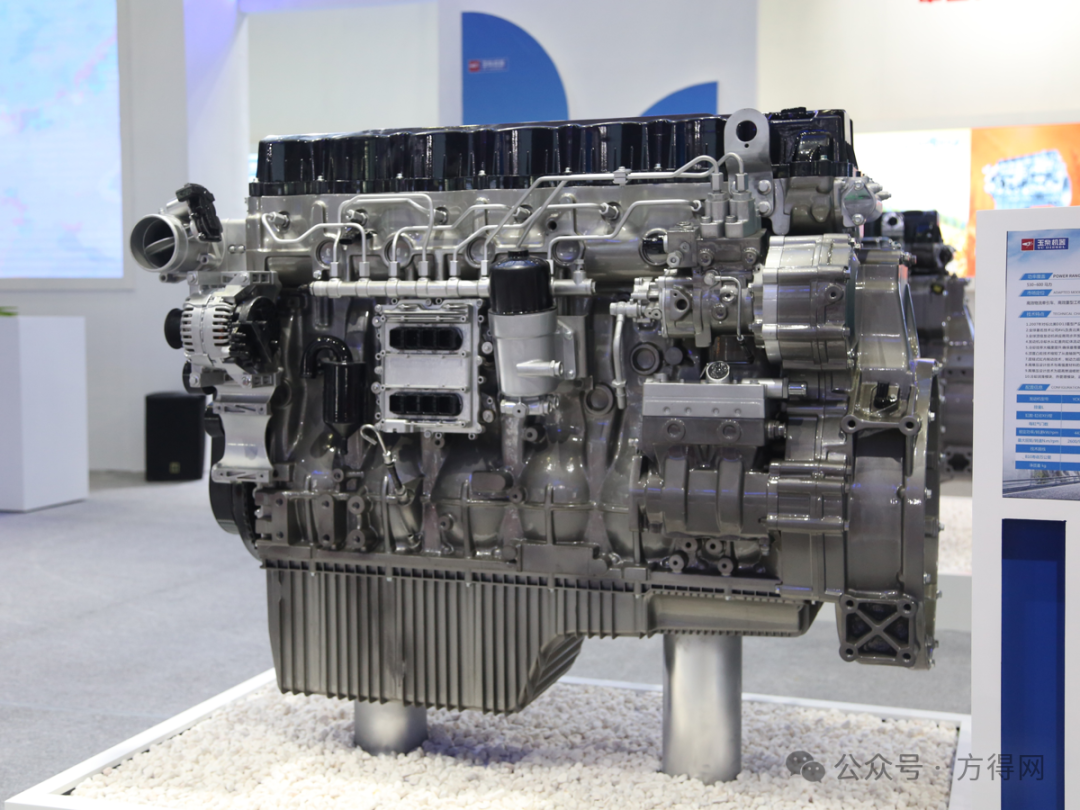

上半年柴油机销214万台 潍柴两位数增幅 云内进前三 东风康明斯进前七

二季度柴油机214万台收官,全年预计430万台!

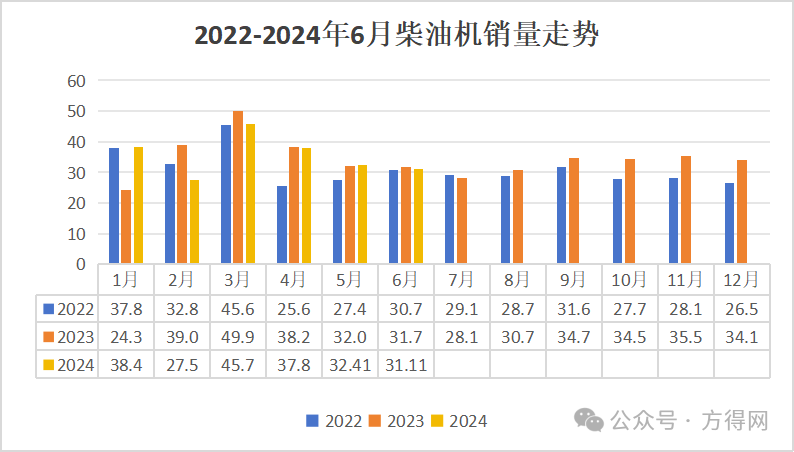

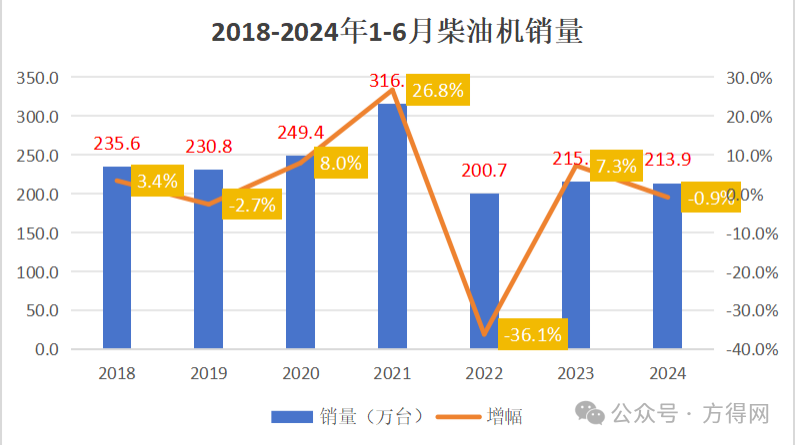

根据内燃机工业协会《中国内燃机工业销售月报》数据显示,2024年6月,多缸柴油机(以下简称柴油机)市场销量31.11万台,同比下降1.97%,环比下降4.01%,降幅相比上月缩窄;1-6月累计销量213.88万台,同比下降0.87%。

连续2个月的环比下降,但降幅逐步缩窄,让上半年的柴油机销量“无限接近”2023年,站在“转折点”,下半年即将迎来传统商用车市场旺季,经过“金九银十”后,全年销量到底能超过去年吗?增长多少?

上半年过去,各家柴油机企业表现如何?企业排名有何变化?

上半年仅2个月同比增长7年中排名第6

2024年上半年,柴油机行业与商用车市场同样都面临着经济环境回温慢、需求不足等多重压力,在国家多政策助力下市场有所回暖,行业市场需求略显不足,销量仍处于缓慢恢复阶段。

2024年6月,柴油机市场销量环比下降4.01%,同比下降1.97%,环比下降缩窄的同时,同比转负。

可以看出,2024年一季度柴油机市场走势呈现V字型,一季度为柴油机市场延续了去年“余热”,各大商用车厂对市场仍有信心,开门红消息不断,销量稳步上涨。在4月时单月销量走势向下,此后的每个月销量环比下降,这样的销量走势与卡车市场走势相同。

2024年6月环比缩窄、同比下降的原因仍是因整体经济形势回暖慢,PMI指数低于临界点,市场需求仍显不足,销量处于缓慢恢复阶段。其次,2024年,新能源市场崛起,侵占了不少柴油车的市场,也导致柴油车在整体商用车市场占比减少,柴油机同样也被抢占了份额。同时,2024年出口市场好于国内市场是普遍现象,1-5月柴油机出口增长超过40%,是最为亮眼的细分市场。

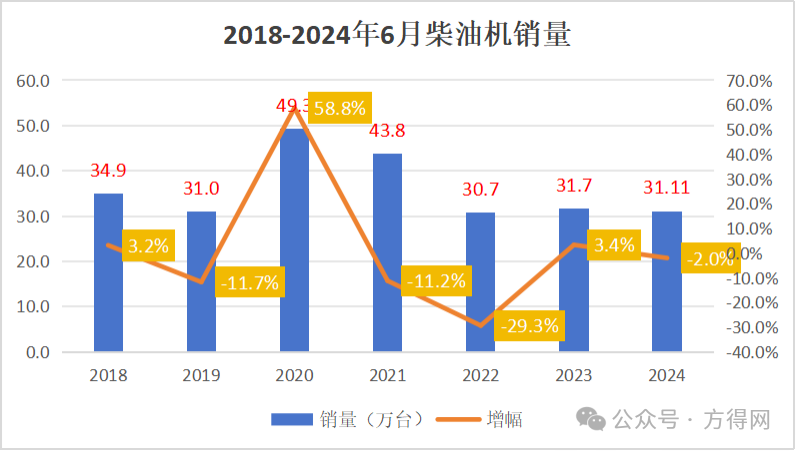

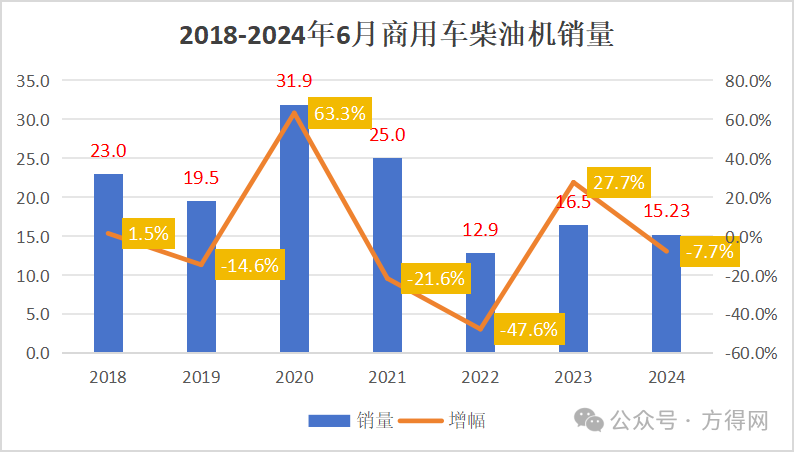

纵观近7年6月份柴油机销量及增幅走势图可见,6月份平均单月销量都在31万台左右,最低的年份就是2022年6月。2024年6月是近6年单月销量相对较低的一年。

从各个细分市场来看,因疫情、材料供应等原因,柴油机终端市场需求仍显不足,工程机械、农机等市场也均处于调整阶段。6月,工程机械用多缸柴油机销量6.51万台,环比增长-2.73%,同比增长-0.29%;1-6月累计销量43.68万台,同比增长-5.12%。

从累计销量来看,2024年1-6月柴油机累计销量为213.88万台,在近7年中也是平均较低的水平。疫情前的2019年,1-6月柴油机销量在230.8万台左右,更不用说2023年1-6月销量高达316万台。2024年1-6月的销量比平均年份的销量少了20万台左右。

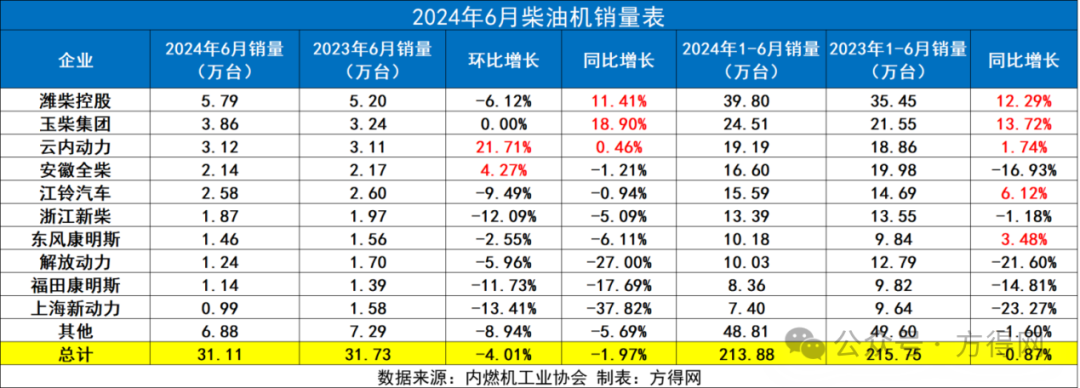

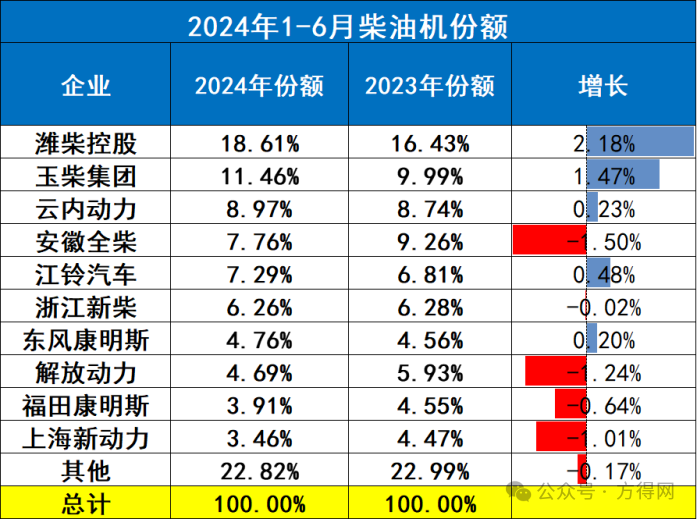

2024年6月,柴油机市场前十企业三家同比正增长,这三家正是行业前三潍柴、玉柴、云内。其中云内动力是前三企业中唯一一家环比、同比、累计销量均为正增长的企业。

从竞争格局来看,2023年6月,柴油机前五企业为潍柴、玉柴、云内、江铃和全柴,而2024年6月,前五企业排名并无变化。

从销量来看,2024年6月,单月销量超过5万台的仅有潍柴,单月销量超过3万台的有玉柴和云内;2万台以上的有江铃和全柴;前十企业单月均为一万台销量。

相比上月,10家企业中3家环比实现正增长,增幅超过行业的企业为云内、全柴,其中云内环比增长超22,领先行业。

从累计销量来看,2024年1-6月,潍柴累计销量40万台,超过20万台的企业有玉柴一家。超过15万台的则有云、全柴、江铃。新柴、东康、解放累计销量超过10万台,福康和上柴累计销量均超过7万台。

从企业份额占比来看,2024年1-6月,潍柴一骑绝尘,占据行业18.61%的份额,也是行业内唯一一家份额超18%的企业。份额超过10%的企业有玉柴。云内以8.97%份额以及0.23%的增长率位居第三。全柴和江铃份额十分接近。前十企业中,东康份额同比去年增长0.2%,玉柴份额增长1.47%,潍柴份额增长2.18%行业增幅最高。

2024年1-6月,前十企业在行业内占比(77.17%)同比去年(77.02%)增长;同样柴油机前五企业份额相比去年增长,这意味着前五企业强者恒强,在行业下行以及萎靡不振的时候,只有集团军才能抗住更大压力。

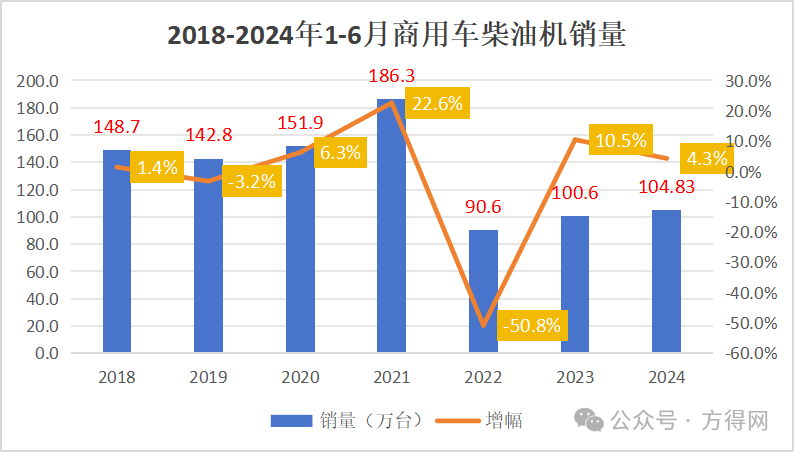

二季度商用车柴油机销量4月(18.62万台)、5月(16万台)、6月(15.23万台),在经历一季度V字增长后,可以看出商用车柴油机市场的同比增幅也是逐步缩窄的直到6月开始转负。

2017-2024年7年间,6月份商用车柴油机销量平均数在22万台左右,而2024年6月15.23万台不仅低于平均值,且仅高于2023年最低点,并未达到疫情前2019年6月单月销量水平,说明商用车柴油机市场仍然面临内需不足的困境。

2018年1-6月商用车市场销量为229.1万辆,同比增长10.6%,高于汽车总体5.1个百分点,商用车柴油机销量148.7万台,同比增长1.4%。而2024年1-6月商用车市场销量为206.8万辆,同比2017年销量下滑了9.7%,但商用车柴油机装配率却增长。

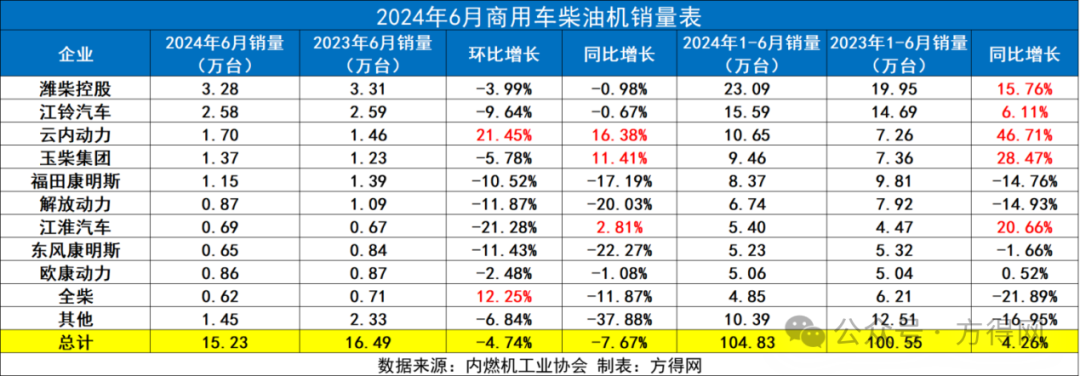

2024年6月,商用车柴油机市场前十企业中,仅有2家企业环比增长,其中云内增长21.45%全柴增长12.25%。此外,欧康动力降幅低于行业,跑赢了大盘。

从同比来看,有3家实现了正增长,其中云内、玉柴和解放同比增长均超过行业。其中云内同比增长16.28%,领跑行业。

2024年6月,商用车柴油机市场销量最高的为潍柴,单月销量3.28万台行业第一。单月销量超过2万台的有江铃汽车,超过1万台的云内、玉柴、福康。市场排名也有了很大变化。2023年6月,商用车用柴油机前五企业为潍柴、江铃、云内、福康和玉柴。而2024年6月销量前五为潍柴、江铃、云内、玉柴和福康。一年中,玉柴上位第四。

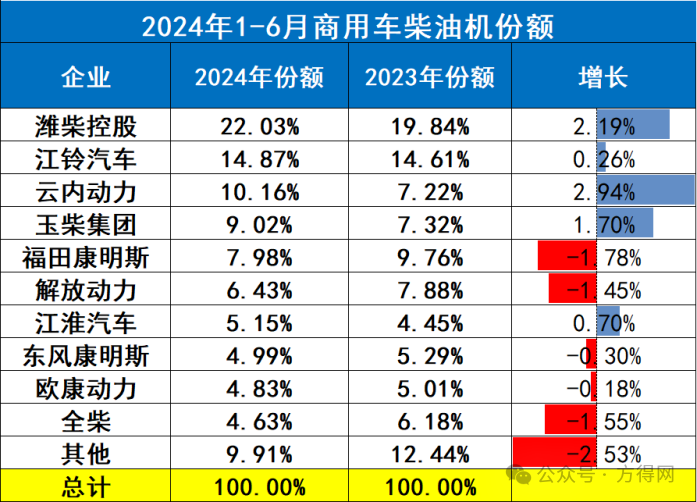

从份额来看,销量前十的为潍柴、江铃、云内、玉柴、福康、解放动力、江淮、东康、欧康动力、全柴,其前十名销量占总销量90.09%;潍柴在商用车用多缸柴油机市场占据领先占比22.03%、江铃14.87%、云内10.16%、玉柴9.02%、福康7.98%、解放动力6.43%、江淮5.15%、东康4.99%、欧康4.83%、全柴4.63%。前五企业中,四家份额增长,其中云内份额增长2.94%行业最高。后五位中,江淮汽车增长0.7%。

2023年1-6月,商用车柴油机前五企业份额为59.41%,2024年6月前五份额为64.06%,同比增长4.56%,格局由之前的一家独大逐渐向“一超多强”格局发展。前十企业份额同样高于2023年,说明扛过了行业低谷后,老牌柴油机企业重新拿回了行业掌控权。

2024年1-6月,柴油机市场同比下降,环比降幅缩窄,上半年累计销量214万台,相比去年虽微降,仍有“翻盘”的机会。

2024年下半年,不少企业预测情况会略比上半年增长态势更明显些,随着国家对于经济的拉动,基建行业逐步回暖,预计柴油机全年销量430万台左右。

但这之中仍有“变数”——那就新能源动力带来对传统动力的冲击。不少发动机巨头都在布局多能源化发展,纯电、混动乃至氢燃料,这是不可逆转的趋势。

2024年,柴油机市场能超过去年销量?会增长多少呢?且看下半年市场发展。